الدليل الشامل لفهم وتطبيق الشموع اليابانية في التداول

تعتبر الشموع اليابانية من الأدوات البصرية المفضلة للعديد من المتداولين لتحليل الحركة السعرية للأصول المالية وفهم مزاج السوق. تستكشف هذه المقالة كيف يمكن توظيفها بفعالية في عالم التداول.

الشموع اليابانية تعد الأكثر شيوعًا بين أنواع الرسوم البيانية المستخدمة، وتلعب دورًا حيويًا في تعزيز الفهم العميق للتحليل الفني.

تتميز الشموع بقدرتها على تقديم معلومات أغنى مقارنةً بغيرها من أساليب الرسم البياني، فهي تعرض أربعة نقاط سعرية رئيسية بالإضافة إلى بيانات حول حجم التداول ومعنويات السوق.

القسم المستطيل، أو الجسم، في الشمعة يعبّر عن أسعار الافتتاح والإغلاق لفترة زمنية محددة، في حين أن الفتائل والظلال، وهي الخطوط الرفيعة التي تمتد أعلى وأسفل الجسم، تسلط الضوء على أعلى وأدنى سعر تم تسجيلها خلال نفس الفترة.

يُمكن الجمع بين استخدام الشموع ومؤشرات التحليل الفني الأخرى لإثراء التحليل وتقديم رؤية أوسع لأحداث السوق، مما يسهم في صنع قرارات تداول مستنيرة.

مقدمة في رسم الشموع اليابانية

في مصطلحات التداول، الشمعة اليابانية هو نوع من مخططات الأسعار المستخدمة في التحليل الفني. يعرض أعلى وأدنى نقطة سعرية وسعر افتتاح وإغلاق سوق الأصل المالي خلال فترة زمنية مختارة والتي يتم تمثيلها في سلسلة من الشموع التي تُنشئ أنماطًا تُستخدم لتفسير توجهات السوق.

تمتد جذور استخدام الشموع إلى ما قبل عصر التداول عبر الإنترنت، حيث تم تطويرها في اليابان خلال القرن السابع عشر لتداول الأرز في الأسواق. كان "مونيهيسا هوما"، وهو تاجر أرز، من رواد هذا الأسلوب، حيث استخدم ما تطور ليصبح معروفًا باسم الشموع اليابانية في التنبؤ بتحركات أسعار الأرز في بورصة "دوجيما" للأرز في أوساكا. كانت هذه التقنيات تعتبر رائدة وظلت لفترة طويلة تُعامل كأسرار تجارية محمية بعناية في اليابان.

اكتسبت تقنية الشموع اليابانية شهرة في الغرب على يد الكاتب الأمريكي ستيف نيسون خلال التسعينيات. نيسون، من خلال مؤلفاته ودروسه، عرّف المتداولين الغربيين على الأنماط والدلالات المتعمقة التي تقدمها الشموع اليابانية. هذه المعرفة طورت بشكل كبير الطرق المستخدمة في التحليل الفني، مما أتاح للمتداولين حول العالم استخدام مجموعة أوسع من الأدوات لفهم الأسواق المالية.

فهم بنية وتفاصيل الشموع اليابانية

تتكون الشمعة من أربعة عناصر رئيسية: سعر الافتتاح (فتح السوق)، وسعر الإغلاق (إغلاق السوق)، وأعلى نقطة تداول خلال تلك الفترة (أعلى سعر)، وأدنى نقطة تداول (أدنى سعر). لنلقِ نظرة على هذه المصطلحات في سياقها، باستخدام إطار زمني مدته يوم واحد لأصل معين.

سعر الافتتاح والإغلاق يمثلان بداية ونهاية فترة تداول الأصل المالي، حيث تُظهر المساحة بين هذين السعرين جسم الشمعة في الرسم البياني. اتجاه السعر عند الافتتاح، إذا ما كان في الأعلى أو الأسفل من الجسم، يُشير إلى زخم السعر. غياب الفتيل العلوي يشير إلى أن الأصل قد أغلق عند أعلى نقطة له خلال الفترة المحددة. الشمعة التالية تُظهر تواصل في تطور السعر، من خلال الحفاظ على التناسق مع جسم الشمعة السابقة، ما يعكس ديناميكية حركة السعر ضمن منصة التداول.

جسم الشمعة اليابانية، سواء أخضر أو أحمر، يُعطي إشارة إلى طبيعة الحركة السعرية. اللون الأخضر يشير إلى شمعة صاعدة، دلالة على زخم صعودي قوي حيث يغلب الشراء على البيع. الأخضر يدل على ارتفاع السعر مقارنة بالشمعة السابقة، حيث يكون سعر الافتتاح في الأسفل وسعر الإغلاق في الأعلى. اللون الأحمر يعبّر عن شمعة هابطة، تعكس زخماً هابطًا قوياً، ما يدل على انخفاض السعر مقارنة بالشمعة السابقة. في هذه الحالة، سعر الافتتاح يكون في الأعلى وسعر الإغلاق في الأسفل.

توفر منصات التداول خيارات لتخصيص ألوان جسم الشمعة، بحيث يمكن ملء الجسم للدلالة على شمعة صاعدة أو تركه فارغًا لشمعة هابطة. يُتاح للمستخدمين اختيار ألوانهم المفضلة، مثل الأزرق للتعبير عن الصعود والأبيض للهبوط، والأهم من ذلك هو فهم معاني هذه الألوان المختارة.

يقيس طول جسم الشمعة الفارق بين سعرَي الافتتاح والإغلاق، مع الإشارة إلى حجم نشاط التداول. الجسم الأطول يعني نشاط تداول أكثف، سواء في اتجاه صعودي أو هبوطي. من الضروري ملاحظة أن كل شمعة تمثّل الحركة السعرية لفترة زمنية محددة، مما يوفر رؤية قيّمة عن الأصول المالية في إطار زمني معيّن.

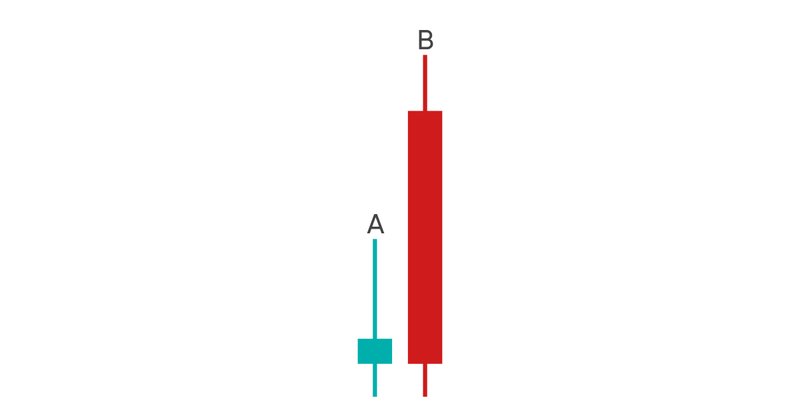

فيما يلي صورة توضّح هذه المصطلحات:

تكشف الشمعة A عن حدوث نشاط تداول محدود خلال فترتها الزمنية، ما يظهر من خلال جسم الشمعة القصير، وبما أن الجسم أحمر، فهذا يدل على أن المعنويات تتجه في الاتجاه الهابط. يقع سعر الافتتاح في الجزء العلوي من الجسم وسعر الإغلاق في الجزء الأدنى، ما يعني أن سعر الإغلاق كان أدنى من سعر الافتتاح في نهاية الفترة.

في المقابل، تعرض الشمعة B نشاط تداول قوي موضّحًا بجسم الشمعة الطويل، وتظهر معنويات بالاتجاه الصاعد بجسمها الأخضر. سعر الافتتاح يقع في الجزء الأدنى من الجسم، بينما يتواجد سعر الإغلاق في الأعلى. هذا يشير إلى أن سعر الإغلاق كان أعلى من سعر الافتتاح عند انتهاء الفترة.

الخطوط الرقيقة الممتدة من الجسم، المعروفة بالفتائل أو الظلال، تشير إلى النطاق بين أعلى وأدنى الأسعار التي تم تحقيقها خلال الفترة الزمنية المحددة. الفتيل العلوي يمثل أعلى سعر محقق، بينما يمثل الطرف السفلي من الظل أدنى سعر. إذا انتهى جسم الشمعة عند أحد طرفي الفتيل، فهذا يعني أن سعر الإغلاق أو الافتتاح قد وصل إلى أبعد نقطة خلال تلك الفترة.

توظيف الشموع اليابانية في تحليل الأسواق المالية يقدّم فوائد متعددة، ممّا يجعلها أداة لا غنى عنها للمتداولين. هذه الميزات تمكّن المتداولين من صنع قرارات أكثر حكمة، بفضل الفهم العميق الذي توفّره الشموع حول تقلبات الأسعار. هذا الفهم يعزّز من قدرة المتداولين على تصميم استراتيجيات تداول مُحكمة بناءً على تحليل دقيق لظروف السوق.

التنوع في استخدام مخططات الشموع اليابانية يجعلها مناسبة لكافة أساليب التداول، من المضاربة السريعة إلى الاستثمارات طويلة الأمد. هذه المرونة تأتي من قدرتها على عرض البيانات وفق أُطر زمنية مختلفة، مما يسمح للمتداولين بتعديل تحليلاتهم لتتوافق مع أهدافهم الاستثمارية.

كما يوفّر الرسم البياني بالشموع إشارات حول المزاج العام للسوق من خلال الكشف عن أنماط معينة مثل الابتلاع الشرائي أو الهرامي البيعي، مما يسهم في فهم التغيرات في معنويات المستثمرين. هذا الفهم يمنح المتداولين ميزة في التنبؤ بحركات السوق استنادًا إلى سلوك المشاركين في السوق.

كما أن الشموع اليابانية تندمج بكفاءة مع المؤشرات الفنية الأخرى لتقديم نظرة شاملة على تحليل السوق. الجمع بين أنماط الشموع وأدوات أخرى، مثل مؤشر ماكد (MACD) أو مؤشر القوة النسبية (RSI) يوفر للمتداولين تحليلاً متكاملاً، مما يعمّق من دقة وموثوقية إشارات التداول. هذه الطريقة المتعددة الجوانب تقدم استراتيجية فعّالة للتنقّل في الأسواق المالية، مما يجعلها أساسية في تحليل السوق وتطوير استراتيجياتك في التداول.

الشموع وأنواع الرسوم البيانية الأخرى

تعتبر الشموع اليابانية واحدة من الأساليب العديدة المتاحة للمتداولين للنظر في تحركات الأسعار من خلال التحليل الفني، بجانبها، توجد المخططات الخطية والبيانية كخيارات شائعة أخرى.

المخططات الخطية تقدم نظرة مبسطة، مركزة على ربط أسعار الإغلاق للأصول المالية خلال فترات زمنية محددة، مما يعطي فكرة واضحة عن الاتجاه العام للسعر. المخططات البيانية، من ناحية أخرى، تستخدم الأشرطة العمودية لعرض نطاق الأسعار لكل فترة، مشيرة إلى أسعار الافتتاح والإغلاق والأعلى والأدنى، بطريقة مشابهة لمخططات الشموع.

مع ذلك، تقدم مخططات الشموع ميزات فريدة تفوق الأنواع الأخرى من المخططات في العديد من الجوانب:

تقديم بيانات شاملة: كل شمعة توفر أربع نقاط بيانات رئيسية (الافتتاح، الإغلاق، الأعلى، والأدنى)، مما يجعلها أكثر غنى بالمعلومات مقارنةً بالمخططات الخطية التي تعرض فقط سعر الإغلاق.

التفسير الفوري: الشكل المرئي للشموع يمكّن المتداولين من فهم حالة السوق بسرعة، مما يسهل على المتداولين اتخاذ القرارات بسرعة. يتم توضيح العديد من أنماط التداول باستخدام الشموع كمرجع توضيحي.

القيمة التنبؤية: أنماط الشموع المختلفة يمكن أن تعمل كمؤشرات لتحركات الأسعار المستقبلية، مما يسمح للمتداولين بالتنبؤ بتطورات السوق المستقبلية.

التوافق مع التقنيات الأخرى: يمكن دمج أنماط الشموع مع أدوات التحليل الفني الأخرى لتشكيل نهج تحليلي معمّق ومتعدد الأوجه، مما يزيد من فعالية التحليل الفني.